John Mauldin - 偶顏投資 2015年4月1日

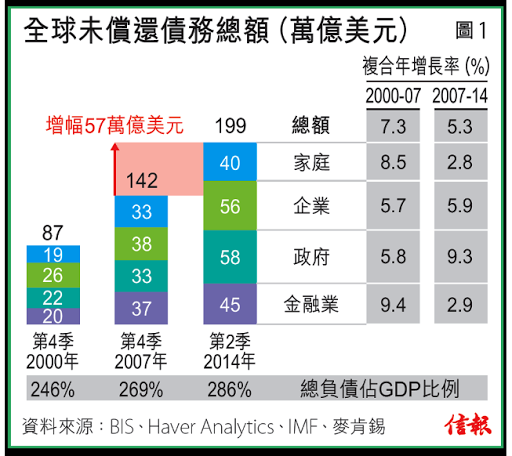

- 偶顏投資 2015年4月1日世界各地現時舉債成狂,金融海嘯7年下來,環球總負債增幅竟然比海嘯前的7年(即2000年至2007年)全球經濟欣欣向榮之際更多【圖1】。根據麥肯錫(McKinsey)最近發表的研究報告,全球22個發達經濟體的負債均出現爆炸性增長,負債水平增幅一般達GDP50%以上;中國負債2007年以來更暴增3倍,情況令人憂慮。

麥肯錫指出,其中6個國家的債務水平已到了無法持續的地步,必須透過非傳統方法減債(亦即債務違約和貨幣化等手段,無論喚作什麼名字,這些行動都會對債權人造成實質打擊,這些債權人更往往是最經不起打擊的一群)。由此可見,債台高築者已不只是希臘的問題。

與此同時,國際結算銀行(BIS)亦發表題為《環球美元信貸:與美國貨幣政策及杠杆的關系》(Global dollarcredit︰ links to US monetary policy andleverage)的報告,雖然以學術界為對象,但內容亦頗令人擔憂。簡言之,新興市場現時以美元計價的負債達9萬億美元,遠高于14年前的2萬億美元。

筆者2月26日在「負債過度怎覓出路」一文展開有關債務的系列分析,今期繼續探討這個問題。從麥肯錫及BIS的報告可見,世界各地存在根本性的失衡,所以如此,筆者相信一方面是環球債務大幅飆升使然,另一方面是大家對債務用途及後果存在誤解所致。借下太多不適當的債務,勢將成為下一波投資危機的主要成因。

諾貝爾經濟學獎得主克魯明(PaulKrugman)曾慨歎:「沒有人懂得債務」。有關言論正好作為本文引子。借用美國前總統克林頓的說法,這要看大家對「債務」的定義是什麼。

債務是欠自己的錢?

上述麥肯錫報告題為《債務與(少量)去杠杆化》(Debt and (not much)deleveraging),當中提及:「回顧曆史,負債水平高企,無論是公營還是私營界別,都會拖累經濟增長,並增加金融危機的風險,進而導致經濟陷入嚴重衰退。」筆者猜想,克魯明定必對這種說法不以為然,讀讀他2月6日發表的專欄文章「債務是我們欠自己的錢」(DebtIs Money We Owe To Ourselves)就可知一二,以下是該文首兩段:

英士國際商學院(INSEAD)經濟學教授法塔斯(AntonioFatas)早前在網志論及去杠杆化,強調了一個深得我心的觀點:舉債並不表示我們偷了後代的資源。以全世界而言,或對大部分國家而言,負債上升並不代表大家入不敷支,正如法塔斯所言,一個人的負債是另一個人的資產;或按筆者的講法,債務是我們欠自己的錢──這句話的道理顯而易見,但不少人聽到會七竅生煙,這是筆者的經驗之談。

不妨思考一下【圖2】反映的曆史,英國經曆拿破侖戰爭後並沒有一貧如洗,當地政府雖然因此債台高築,但這些債務的對家是英國資產階級,擁有大量統一公債(consols)的資產階級。

統一公債是一種英國政府債券,由于只會派息,因此屬永續性質。首批統一公債于1751年發行,後來為應付拿破侖戰爭(1803-1815)的軍費亦是由此得來。曆史上政府為打仗而大量舉債,過了一段日子又還清負債,例子不少,如美國南北戰爭及一次大戰。支持政府大舉發債的論者還會指出,19世紀的英國及經曆內戰及二次大戰的美國,戰後經濟增長都沒有受影響。

克魯明聲稱,公營債務的主要問題並不在于「借了下一代的錢」,而是可能引發的不穩問題。對他而言,借兒女之錢的說法只是荒謬的誇誇其談,不值一哂。

那麼,到底麥肯錫及BIS的說法是否成立?綜觀曆史,債務水平高企會否拖累經濟增長?總體來說,筆者相信答案是肯定的,但亦同意有時還得看情況及債務類型。當然,國家大肆舉債下經濟增長依然不賴,例子定不難找,但在絕大多數情況下,一旦政府或/及私營界別負債過度,不僅拖慢經濟增長,更會觸發嚴重金融危機,導致經濟陷入衰退甚至蕭條。

債之好壞看經濟效益

正如筆者在「負債過度怎覓出路」一文指出,債務有好壞之分,舉債有時能產生頗大經濟效益,對個人或是對政府亦然,關鍵在于債務好壞之別,還有借貸者與放貸者誰屬。

簡言之,無論是公債還是私債,只要當前現金流不足以還本付息,就是壞債。再者,假如某國或某公司利用現行現金流償付沒有帶來生產效益的債務,可用作其他用途的現金就會減少,道理不言自明。假設「其他用途」是推動經濟或業務增長的一大要素,則增長會受到壓抑,選擇余地亦減少。

假如政府要透過加稅來還債,可供私營界別推動增長的現金就會減少,偏偏私營界別正是經濟增長最大動力來源,重要性遠超其他界別。除非閣下相信政府開支本身及大體而言是經濟增長動力,否則公私營開支沒有分別的說法難以成立。

盡管個別政府開支,例如基建發展、教育、科研及執法等,的確有助推動增長,但美國聯邦政府這類開支只占少數;換言之,大部分聯邦開支均無助提高生產力,這方面的學術研究亦大多得出相同結論。這不是說政府所有不具備經濟效益的開支,全部都不恰當且多此一舉,社會福利安全網就是一例。

從私營界別生產力的角度出發,征稅不能說沒有成本。這不是說所有稅務開支都不合乎成本效益,畢竟,一些政府開支相當重要,既關乎大眾幸福,也是維持經濟穩定且運作良好的要素,但大家必須搞清楚,這其中必然涉及成本。經濟增長與稅率此消彼長之勢相當明顯,征稅總額及負債雙雙高企,到某個階段勢將拖慢經濟增長(這里說的是GDP,而不是對個人的影響,但道理一樣),歐洲及日本正是顯例。

政府債台高築但沒有拖慢經濟增長,例子多集中在戰後時期。究其原因,在于巨額防衛開支隨著戰事結束而銳減,多余的收入即用作還債。

另一方面,戰爭是不具經濟效益開支的佼佼者,盡管國家為了生存別無選擇;敵國化幹戈為玉帛,歸國士兵重投生產性活動,本身就會推動生產力及GDP,增長加速同時又提高經濟體的還債能力。

相比之下,政府為支持眼下消費而舉債,即使現金流不足以還債依然繼續借貸,這種情況不能跟戰後同日而語。

希臘如今正屬後一種情況,羅戈夫(Kenneth Rogoff)及萊因哈特(CarmenReinhart)兩位哈佛大學經濟學教授詳盡介紹曆史上其他類似情況,個案超過260個,顯示國家債台高築不勝負荷,最終被迫以某種方式債務違約,例如延遲還款、令債權人損手的債務重組、公然撒賴或無力還債等;貨幣化是違約的一種,下文將細加探討。

從債權人的角度出發,假如更改條款之後所得的補償少于當初達成的協議,即使這是當前形勢下最好的結果,債權人所得的本利仍會少于預期。無論如何巧立名目,說得如何冠冕堂皇,都離不開借款人未能兌現當初協議的事實。

政府花錢百姓買單

接下來談談政府負債是否只是自己欠自己的錢這個問題,不妨從現實世界取材,看看一個負債高企而且還款愈來愈吃力的國家,一個基本上是自己借錢給自己的國家,那就是日本。

日本當前負債相當于GDP250%左右,比例遠高于其他國家。政府可以任由負債膨脹到這個地步,正正因為國民願意承接這些債務,無論是直接還是間接透過退休基金買入。

據估計,95%日本債券由日本國民持有(無論是直接還是透過金融機構),其余的則主要落在不會輕易沽貨的海外央行之手,還有礙于資產配置規定而持貨的少數基金。

世上沒有國家比日本「欠自己」更多,要說明自己欠自己錢是否真的毫無問題,不妨到炒利差交易炒至世界聞名的「渡邊太太」府上,聽聽前來拜會的首相安倍晉三及日本央行行長黑田東彥有何話說:

黑田﹝鞠躬﹞:渡邊太太,我們這次前來拜訪,是因為國家陷入了危機,以往曆任政府借下相當多的債務,以致現政府陷于窘境,除非透過貨幣化,否則無力還債。不過,由于我們只是借自己人的錢,而你是自己人,我們想問問閣下,還有閣下的鄰居及親友,是否願意犧牲還款,助國家減債。我們明白,此舉將令你余下來的日子更為艱苦,但真的有益于國家。

安倍:你會支持我們嗎?當然,還希望你下屆大選能投我們一票。

渡邊太太:首相先生,我和丈夫一輩子辛勤工作,與日本所有良好市民一樣。我們儲蓄,投資政府債券,靠這筆投資應付退休生活。只有我們完完全全得回本利,才有錢買米、味噌湯及清酒。

恕我直言,當我需要錢時,我指望那些債券會悉數變現,分毫不少。我亦指望退休金會按照當初的承諾發放,分毫不少。假如閣下的政府無法在不危害我的生活之下兌現上述承諾,我和我為數不少的朋友將確保你無法再掌權。兩位,再見!

筆者知道,這不是日本人交談的方式,渡邊太太是溫文有禮的日本女性,跟首相說話不會如此直率,但筆者相信,上述對話正好概括渡邊太太的想法。

同樣道理,安倍及黑田也不會蠢到如此開門見山,否則民眾的反應恐怕跟渡邊太太一樣。數年前一項調查就顯示,少于13%的日本國民願意為國家利益而犧牲,假如那代表犧牲手上的政府債券的話。日本人的團結一致,也不過如此。

日債貨幣化推跌圓彙

由此可見,安倍必須在「災難A」及「災難B」中二擇其一,他不想承受前者的痛苦,讓經濟陷入通縮性崩潰,因此選擇後者,即把負債貨幣化。這正是克魯明及聯儲局前主席貝南奇(BenBernanke)等學者建議日本的做法,盡管以量化寬松作為掩飾,目標在于制造通脹。此所以日本推出量化寬松巨型實驗,規模之大為發達經濟體中前所未見。

量寬對日本來說是否奏效?通脹現時應該大幅飆升了吧?事實並非如此。據路透3月27日報道:「日本2月核心通脹按年原地踏步,是近兩年來首次毫無寸進,日本央行因而繼續面對壓力,或須于今年較後時擴大貨幣刺激措施。」

撇開通脹壓力杳無蹤影不談,日本經濟表現尚算不錯,比過去25年大部分時間都好,只是日本政府要成功處理債務問題,通脹及實質經濟增長必須分別達2%,否則就要被迫全面債務貨幣化。

既然經濟表現尚且不俗,日本量寬算得上大收宏效了吧?對日本精英、政客及經濟學家而言也許算成功,但對渡邊太太來說則不一定。

過去幾年,渡邊太太看著日圓彙價貶值33%,購買力大減的作用從購買進口貨可以直接感受到,進口能源成本上漲亦令她間接受到影響。須知道日本人口正急劇老化,退休之時遇上購買力下降,量寬豈能稱得上大收宏效?

對于不少政客而言,量寬看似是免費午餐,就連不少經濟學家竟然也相信這一套;但對渡邊太太而言,那是屬于她的午餐,如今卻被人分薄了。歐洲央行行長德拉吉(MarioDraghi)推出量寬之際,歐洲存戶亦看著手上債券的孳息及歐羅幣值雙雙下跌,對歐洲而言,這也不是免費午餐。

量寬代價退休者承擔

世上並沒有免費午餐這回事,量寬是有代價的,問題只是由誰來付。世界各地紛紛推行空前的金融壓抑措施,變相把拯救銀行家及股市投資者的成本,轉嫁到存戶及退休人士身上,令他們百上加斤。有些人或會認為這個結果可以接受,皆因環球金融體系某程度而言已從大衰退中恢複過來。

不過,克魯明及其他信奉新凱恩斯主義的經濟學者(包括大部分央行舵手)卻似乎認為,自己活在一個有免費午餐的世界。他們要不是不知道有人最終要為此買單,就是毫不在乎。

無論債務如何了結,是正當的還本付息,還是通過某種形式的違約、債務重組或貨幣化,始終有人要付出代價。很多時候,除了某種形式的債務和解外別無他法,畢竟在一窮二白的人身上是榨不出錢的,尤其對象是希臘。到底負債多少才算太多,如何避免負債升至哪個地步,且留待債務系列之三再探討。

作者為著名投資分析專家,其前沿思考(Thoughts from theFrontline)是目前全球發布範圍最廣的投資通訊,擁有過百萬讀者。

-