多年来屡屡传出关于摩根大通垄断美国大宗商品市场的猜测、谣言和传闻。现在,我们终于找到证据了。

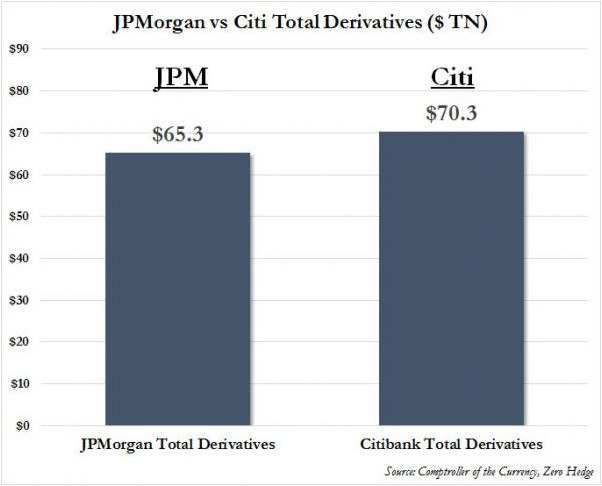

习惯上,我们看美国货币监理署(OCC)银行季度报告中的衍生品交易活动来判断在名义衍生品资产方面,谁是是美国最大的银行。就像过去时常发生的那样,我们通过这一数据发现了一些惊人的结果。比如,我们在今年1月时写的,在2014年的第三季度,花旗集团以超过70万亿美元的衍生品资产力压老牌银行巨头摩根大通的65.3万亿总值而成为美国最大的银行。这也解释了为什么花旗集团在综合法案(Omnibus Bill)中起草了掉期推动语言。

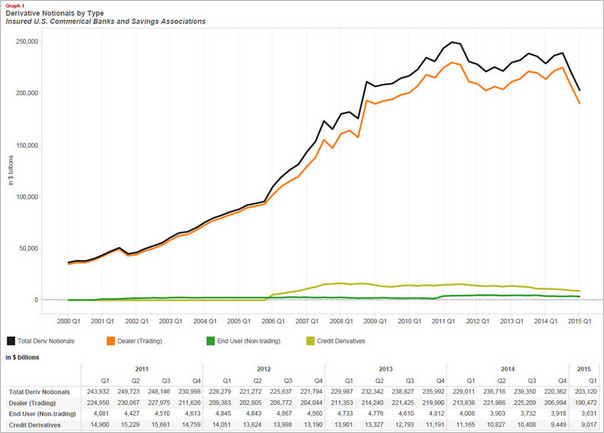

不过这一次没有什么能令人特别兴奋综合报道(正如彭博社此前的报道,虽然花旗曾在去年第三季度超过摩根大通,但在去年第四季度摩根大通再次超过花旗成为全球最大银行),而实际上衍生品名义总值已从2014年第四季度的220.4万亿美元的下跌至2015年第一季度的203.1万亿,创下2008年以来的最低水平....

以下数据给我们投出了一枚绝对震撼的重磅炸弹:

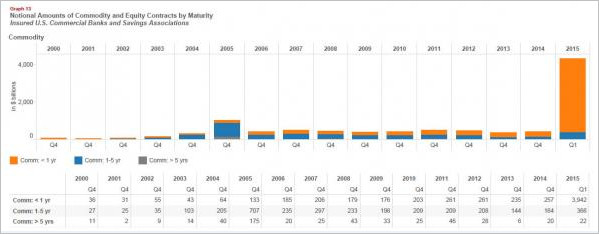

表12是到期的大宗商品合约名义总值,美国商品期货交易委员会(CFTC)的监管者能看出其中的异常之处。

以上图表显示,大宗商品期货的名义总值过去五年围绕着2000亿美元的中幅波动,但在2015年的第一季度,一年内到期的大宗商品期货名义总值却暴涨至3.9万亿美元,创下最高记录。

可悲的是,美国货币监理署并没有就为什么美国银行体系内的商品衍生品在第一季度会出现这样一个历史性的激增做出真正的解释。因此我们决定一探究竟。

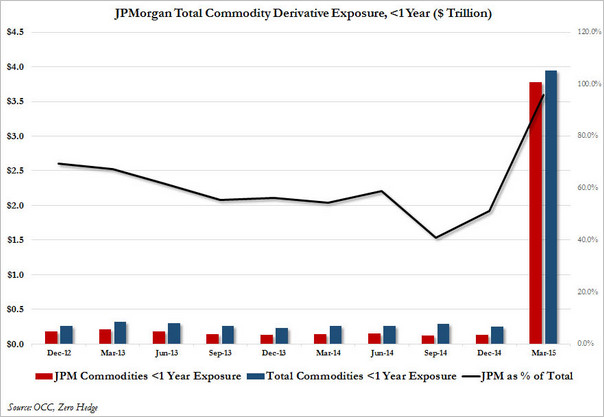

我们发现的成果其实早已被那些长年指责摩根大通垄断期货市场的人掌握:因为摩根大通的大宗商品衍生品(其中主要是期限在一年之内的衍生品)从1310亿美元暴涨至空前规模的3.8万亿美元。

如下图所示,历史上,在美国所有商业银行持有的大宗商品总值中摩根大通所占的比例是稍稍超过50%,但在第一季度这一比例却飙升到了96%,这以任何标准来看都是非常确凿的市场垄断。

我们并不知道是什么促使了摩根大通衍生品此次前所未见的暴涨,但无论是在绝对还是相对的基础上,这看起来都是一个绝对异常的数字,特别是考虑到其他银行的衍生品都没有出现这样的暴涨。

那么这里到底在发生什么?

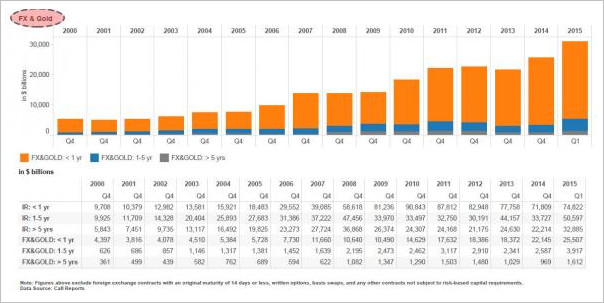

当我们遇到更多困惑的时候,我们决定做进一步的挖掘。因为在此前的季度数据更新中,美国货币监理署去年第四季度更新的图表显示,图表中外汇和黄金类的期货都不再作为独立的衍生品项目列出来。

在今年第一季度,美国货币监理署不知为何又一次地合并了外汇和黄金期货,因此无法真正单单弄清未平仓的黄金衍生品的名义总值。但别急,我们认为根据前美联储主席伯南克所说,黄金不是货币:美国货币监理署不认同那个估值吗?

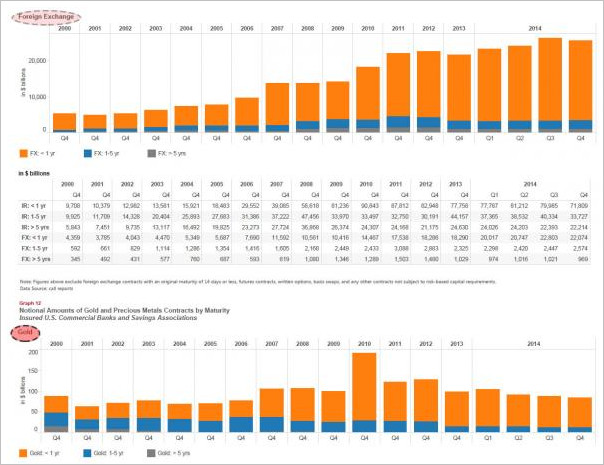

此外,在美国货币监理署表9先前所有的更替中,到期的黄金期货的名义总值这一项被取消了,我们可以在以下这张2014年第四季度的图表中也可以看见。

从2015年的第一季度开始,表9中“黄金”那一栏将不复存在(虽然在摩根大通垄断大宗商品的时候我们可以看见,但其实是花旗银行的“贵金属”衍生品的名义总值也由于不明原因而出现了大幅度上涨。)

人们几乎都认为,美国货币监理署是应美国商业银行们的要求在隐瞒一些事情。因此,由于某些不明原因,我们再也无法知道未平仓的黄金衍生品的单独情况,但我们知道的是,外汇和黄金期货合起来的总值刚创下历史新高。

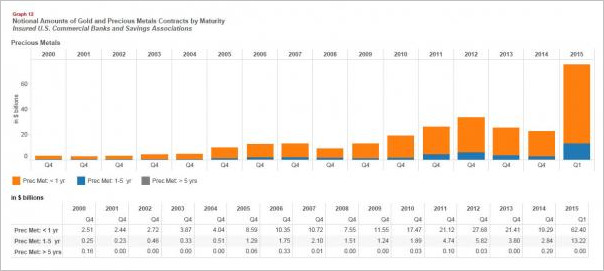

并且尽管美国货币监理署尽其所能地通过把合并黄金和外汇来掩盖黄金单项产品的情况,但它仍然保留了“贵金属”这一项,不过我们认为这一项也很快会被合并到外汇和黄金中。

当联系到美国商业银行业在贵金属领域的活动时,这张图表就显示出了一些异常之处。

因此总的说来,以下是我们知道的:

摩根大通在第一季度以略超过4万亿美元的衍生品总值垄断了商品期货市场,较上季度的2260亿美元增长高达1691%。

我们不知道的是:

1.为什么美国货币监理署要通过合并黄金和外汇来取消黄金衍生品这一项?

2.为什么贵金属(其中包括黄金)的合约总额在这一季度从224亿美元增长到了756亿美元,增长幅度高达237%?

4 則留言:

咁即係一年內商品價格會有非常大既波動。九月爆鑊既傳聞聽落愈黎愈似。

多方面事情發展都算吻合

我有個睇法,其實要爆大鑊既話,根本幾年前已經可以,美國係要等到今年九月,可能同 IMF 決定 SDR 組合有關。太早爆,美金大跌,到決定 SDR 比例,美金既影響力就會變細。相反,一路托住美金,等 SDR 美金既比例決定左之後,到時過左海就神仙,跌到四腳朝天都話知你。

原來 Citi 都有份,不過主要響銀果邊。

http://www.zerohedge.com/news/2015-07-04/why-did-citigroups-precious-metals-derivative-exposure-just-soar-1260

發佈留言