數年前,筆者已一再將日本經濟表現喻為「空中亂舞的飛蟲,隨時有撞上擋風玻璃之虞」;去年年底在本欄〈「逆風」肆虐應變攻略〉一文中指出,日本政府債券風險之高可算無出其右;今年1月更撰文把2013年命名為「擋風玻璃年」。

日本市場近期大幅波動的表現,固然令人透不過氣來,但其中反映更重要的訊息,反而是日本財經已瀕臨災劫邊緣。當然,日本始終有別於希臘,但這個全球第三大經濟體的財政、貨幣策略正踏上高危之路,自然對世界各地產生非同小可的影響,畢竟國際經濟增長實由亞洲驅動。

日 本實施量寬措施所觸發的全球貨幣戰,其影響之深遠,可說是自上世紀30年代以來所未曾見,堪稱真正無錨貨幣(fiatmoney)世界的創舉。這個島國現 正推行的空前量寬政策,與克魯明(PaulKrugman)對振興經濟的主張不謀而合。不論同意與否,你我都將無可避免被迫參與其中,共同見證這場經濟實 驗如何了局。

財經臨界跡象

日本首相安倍晉三以至舉國上下,均正面臨各項嚴峻挑戰。

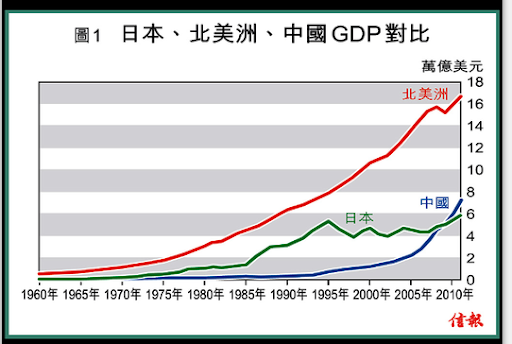

自從史上最大經濟泡沫在1989年爆破以來,日本經濟在過去24年來一沉不起,該國名義GDP由1991年至2011年的20年間幾乎一直維持不變。即使另有計法足以證明日本名義GDP確有增長跡象,但相對於美國及中國的同期增幅,日本不免瞠乎其後【圖1】。

這些數據所以如此重要,在於國債比例亦以名義GDP為計算基礎。若國債日重而經濟卻停濟不前,債務占GDP比例自然難免激增。

在日本政府財赤幾近10%的同時,日本家庭及企業的積蓄卻持續增加。以美國為例加以對比,10%的財赤約相當於1.6萬億美元。

要令經濟取得實質增長,途徑有二:一方面讓人口增加,另一方面則在於提高生產力。日本由於人口老化嚴重,要大幅增加人口已無能為力。基於人口持續萎縮,加上生產力增幅不足1%,日本實質GDP增長根本難以達致。

情急藥石亂投

日 本曾持續多年錄得龐大貿易盈餘,但現時卻出現大幅貿易赤字【圖2】。遇上貿易赤字或財政赤字嚴重,只能以私人儲蓄或由央行大舉印鈔才足以彌補。但日本只能 靠經濟增長才能脫離經濟困境;在人口老化日趨嚴重,因而不足以帶動消費開支情況下,日本亟須刺激出口,才有望振興經濟。

安倍政府及日本 央行已定出2%的通脹目標,但即使上季名義GDP年率化增長達3.6%,期間該國實已陷於通縮。據世界銀行最新數據顯示,日本進口占GDP比例僅約為 16%,亦即每年須將日圓貶值15%至20%。日圓貶值之舉由今年初才告展開,但要達到振興經濟目標,則須年複年地進行。

雖然日圓已貶值超過20%,但兌美元彙價的貶值幅度則未有如此之高。澳洲及區內其他國家紛紛開始以減息等措施作出響應,而這亦正是貶值措施所面對的最大難關。在日本這樣的經濟大國向外輸出通縮的同時,其他國家難免要作出相應調整,使國際間得以恢複平衡。

未來五年之內,假使日本每年讓日圓貶值15%至20%,勢將在國際間引起翻天覆地的變化。面對日圓彙價將於2018年前貶值至1美元兌200日圓的水平,德國、中國、南韓等國家自須急謀對策。

財策緣木求魚

在 安倍帶領下,日本經濟正面臨近乎無法克服的難關。由於債務負擔再難以目前孳息率持續下去,政府必須設法將財赤控制於名義GDP增長率以下水平。問題是,要 在人口持續萎縮情況下達致實質增長,所需的生產力升幅,即使任何工業國都無法長期持續。因此,日本惟有退而爭取名義增長,以通脹為道德依據,否則就會卷進 債務通縮與利率不斷上升的漩渦,以致陷於崩潰。

若要達致2% 的通脹目標,日本債券息率即使未及3%,至少也須達2%水平,較日本政府債券(JGB)近期孳息由0.5%飆升至1%之後還要高出一倍;JGB孳息飆升至 1%,尚且在上周四導致日本股市急跌7.3%。正如對沖基金HaymanCapital Management 創辦人巴斯(KyleBass)等人指出,假使JBG息率上升2%,日本政府就須將近八成收入用以支付債務利息,要付出如此高昂代價,當然並非可行商業方 案。

此外,安倍政府亦正計劃加稅。日本目前的銷售稅率為5%,計劃中將於明年增至8%,再於2015年增至10%;雖然實際上還須視乎 今年10月的經濟數據,才會決定是否加稅。加稅幅度如此大,若能成事則定必有損消費開支。不過,日本政府遲早亦須削減財赤,皆因二十年來年複一年,至今拖 延實已過久。今年內一旦債市人心不穩,削赤自然無可避免。雖然債券價格下跌只屬平常,但上周10年期JBG跌價卻不得不引起日本政府憂慮。

削減財政開支,定將拖累GDP,或至少令通脹率達2%的目標難以實現。須知緊縮政策並非懲罰措施,而是以往控制開支不力的苦果。要債券投資者忍耐,畢竟也有個限度。

量 寬政策是安倍與日本央行行長黑田東彥的振興經濟方案,可說贏盡主流經濟學家的掌聲。加州大學柏克萊分校經濟學教授羅默(ChristinaRomer)是 奧巴馬總統前白宮經濟顧問委員會主席,她日前以此為題發表論文,其中指出,安倍與黑田所推行的經濟政策已產生她所謂的「制度轉移」 (regimeshift),而且「說不定會就此奏效」。她又將日本當前的救市措施與上世紀30年代初美國經濟大蕭條年代羅斯福總統的政策相提並論,並在 論文引言寫道:

「上星期,我們見證了自上世紀30年代以來最振奮人心的貨幣決策局勢發展。日本央行采取大刀闊斧的行動,並鄭重承諾全力消滅肆虐日本的通縮。通縮揮之不去,經濟增長乏力,可見日本一直受需求不足困擾。可惜礙於官方政策,利率早已處於近乎零的水平。

自視過低之過

「此外,風險較高的長期利率亦極度偏低,可見大規模購買資產的非常措施亦無助於進一步減低名義利率。正如克魯明等學者指出,假使非常貨幣政策真能提高預期通脹,即使名義利率已降無可降,這亦足以壓低實質利率,為利率敏感開支帶來刺激作用,進而提高總體需求。」

羅默在文章結論中表示,大刀闊斧的政策還須勇於貫徹執行:

「在 近期發表的一篇論文中,丈夫戴維與我談及如此觀點未免過於消極。我們證明在聯儲局曆史中,大蕭條初期銀行業陷入恐慌後,以及上世紀70年代通脹肆虐先後兩 段非常時期中,聯儲局出於自視過低的情意結,生怕政策無效或代價過高,以致決策者以為按兵不動為妙。現時的共識卻是,局方當年若能及時行動,應在上述兩段 時期均有所作為。」

易地而處,換了是筆者,面對安倍的處境也許亦只能采取同樣措施。在本土利益為重的前提下,日本人也顧不了鄰國的情 況。在別無選擇情況下,日本亦只有以通脹抵銷債務一著可走,即使打擊日圓亦在所不計。過程中若能有助於日本出口商重拾競爭優勢,倒也可算有賺,至少可把通 縮向外輸出。日本孤注一擲能否扭轉敗局,只考羅默及克魯明等學者的眼光!

至於投資考慮方面,踏入今年以來,筆者投資組合中重點一直是日 本淡倉。先此聲明,筆者淡倉對象是日本政府經濟政策,而非日本公司或企業;而交易途徑則主要采用對沖基金此一非傳統手法。筆者相信不但日圓仍將持續受壓, 日本利率亦勢將受壓。不過也不妨強調,萬萬不可沽空JGB!財經研究中心GaveKal亞洲研究總裁JoycePoon就日本的金融市場近日波瀾起伏發表 的以下一番言論,筆者深有同感:

「毫無疑問,投資者不免懷疑,目前種種跡象可會反映安倍經濟學效應不過是國皇的新衣,只屬曇花一現。我們機構則認為投資者應當記取,牛市期間乘勝追擊並非一帆風順,須知市場轉勢還在後頭。但由於日本已實施的財政及貨幣擴張政策過於激進,安倍經濟學可說已無退路。

量寬進退兩難

「除非日本能大大加快經濟增長,否則安倍通過宏觀刺激措施進行的激進實驗,就會造成債務及貨幣巨量餘額(overhang),以致金融體系崩潰,甚至觸發惡性通脹。因此,安倍的激進改革措施只得繼續維持下去,而貨幣政策則終須以進一步結構改革加以配合。

「另 一種風險更高的波動性隱憂則在於JGB。由於日本境內銀行投資組合中持有大量JGB,孳息率激增勢將引致資本虧損。事實上,據日本央行表示,若所有年期的 債券息率上升100基點,地區銀行按市值計算的損失(mark-to-market losses)占一級資本(Tier 1capital)比例就會高達20%;而大行的損失則達10%。由於銀行在量寬及通貨再膨脹經濟學(reflationaryeconomics)的轉 移機制中占有重要位置,銀行資產負債表受損勢將大大削弱安倍經濟學的效用。

「至於日本央行的大舉買債行動,亦足以妨礙JGB市場的其他投資者,因而加劇息率波動的情況。JGB流動性減低,則表示金融機構不易快速覓得交易對手,難以進行大手買賣。債券投資的風險還在於息率大幅波動或會引致JGB進一步拋售,以致形成摧毀銀行資本的惡性循環。

「為 防止出現JGB市場崩潰的災劫,日本央行有必要進一步采取行動,其中包括提高注入流動性的靈活性、購買策略多元化,以及加強與市場溝通。但流動性收縮、波 動性增加,以至環球孳息趨升,都會繼續迫使JGB孳息上升。雖然這並非表示日本牛市已告一段落,但正如我們在最近發表的通訊中所指,以對沖方式穩守依然是 上上之策!」

事到如今,日本政府已別無選擇,惟有硬著頭皮繼續向前走,才有望避免經濟陷於崩潰。日本新政所發動的貨幣戰,其規模之大無 疑史無前例。至於上世紀30年代的一場貨幣大戰,環球經濟當時仍以黃金本位為主,但卻早已變為無錨貨幣當道。假使今日日圓貶值五成,德國和中國可會坐視不 理?若兩國以牙還牙,同將本國貨幣貶值而冒上通脹風險,若非如此,就會喪失出口份額以及流失職位。

曾幾何時,各大央行一度只能維持現狀,只因既無終止量寬之理,亦欠缺以貨幣政策改善本土經濟之途;如今也只能舊調重彈。正如筆者上周在本欄指出,日本在量寬方面不過是「後起之秀」。若能以日本經驗為鑒,當可從中汲取教訓。

日本計劃向外輸出通縮之舉,既已獲一眾經濟專家首肯,只會一往無前,開創先河。事實上,日本政府亦騎虎難下,只能勉力為之,否則其金融體制就會陷於崩潰;事已至此,亦只好順其自然。

筆者只好寄望持有央行無法大量印發的資產,但即使如此,央行政策影響無孔不入,任何產品均難幸免。無論如何,市場波動在所難免,但與此同時,亦能為投資者帶來新機會;日後本欄將就有關問題作出深入剖析。

沒有留言:

發佈留言